作者 | 陈俊清

今日(1月14日),科创板迎来2026年首家上会企业。

上交所官网显示,上交所上市审核委员会审议并通过了联讯仪器的科创板IPO申请,该公司IPO申请于2025年8月15日获受理,经历两轮审核问询后,最终得以过会,成为2026年科创板首家过会企业。

此次IPO,联讯仪器拟募资17.11亿元。投于下一代光通信测试设备研发及产业化建设项目;车规芯片测试设备研发及产业化建设项目;存储测试设备研发及产业化建设项目;数字测试仪器研发及产业化建设项目;下一代测试仪表设备研发中心建设项目。

《科创板日报》记者注意到,联讯仪器在IPO问询期间调整了募资计划。该公司原计划募集资金19.54亿元,其中有1.5亿元用于补充流动资金已取消,下一代测试仪表设备研发中心建设项目投资总额减少9227.11万元。

从此次审议会议关注的内容来看,上交所就联讯仪器细分领域行业周期及技术迭代、新产品技术水平及下游需求、核心零部件采购等主要问题进行了现场问询。

联讯仪器创建于2017年,是国内高端测试仪器设备企业,主营业务为电子测量仪器和半导体测试设备的研发、制造、销售及服务,为高速通信和半导体等领域用户提供核心测试仪器设备。

具体来看,联讯仪器可以提供包括宽带采样示波器、时钟恢复单元、高精度快速波长计、精密数字源表、低泄漏矩阵开关等高端测试仪器,以及半导体激光器CoC老化、裸芯片测试等测试设备。客户已覆盖中际旭创、新易盛、芯联集成、士兰微、比亚迪半导体、燕东微等行业头部企业。

从行业地位来看,根据Frost&Sullivan数据,2024年联讯仪器在中国光通信测试仪器市场份额排名第三,是排名前五中唯一的本土企业;在中国光电子器件测试设备市场份额位列第一;在碳化硅功率器件测试设备市场以21.7%的份额位列国内第一,其中碳化硅功率器件晶圆级老化系统市场份额高达43.6%。

在光通信领域,联讯仪器提供通信测试仪器、光电子器件测试设备和电性能测试仪器,目前已实现量产供货400G、800G、1.6T高速光模块核心测试仪器,实现大规模量产供货面向400G、800G高速光模块测试需求的50GHz采样示波器、56GBaud时钟恢复单元、800Gbps误码分析仪等产品;此外,业内1.6T光模块测试需求的65GHz采样示波器、120GBaud时钟恢复单元、1.6Tbps误码分析仪也已实现量产供货。

在功率器件领域,联讯仪器拓展了主要面向车规级应用场景的功率器件测试设备产品线,两款核心产品晶圆级老化系统、功率芯片KGD分选测试系统均已实现产业化应用。

在半导体集成电路领域,该公司主要提供电性能测试仪器及设备。电性能测试仪器方面,其核心产品精密源表最小电流分辨率已突破至0.1fA。其电性能测试设备产品包括WAT测试机、晶圆级可靠性测试系统等。

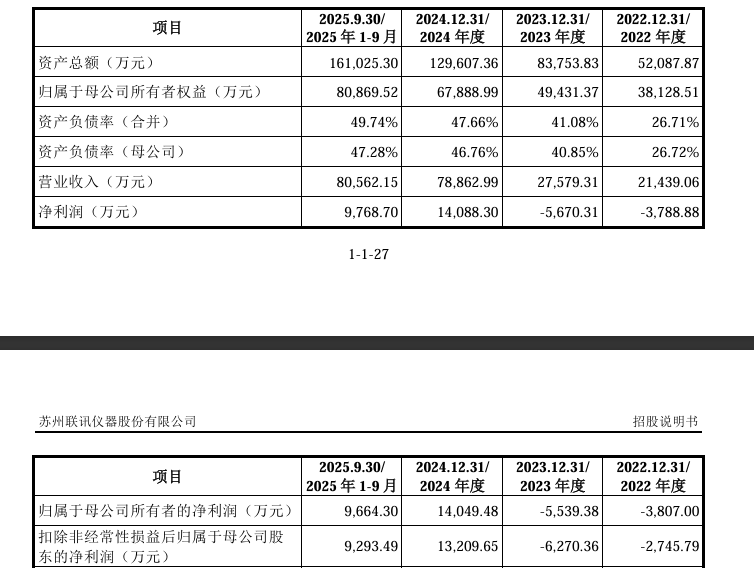

业绩方面,招股书显示,联讯仪器2022年至2024年营业收入从2.14亿元增长至7.89亿元,入复合增长率为91.79%;归母净利润于2024年实现扭亏为盈,达1.40亿元。2025年前三季度,该公司业绩延续高增长态势,实现营业收入8.06亿元,归母净利润9664.30万元。

盈利能力方面,联讯仪器综合毛利率总体呈上涨趋势,2022年至2024年分别为43.61%、60.50%、63.63%,2025年1至9月为59.14%,高于行业平均水平。

招股书显示,该公司预计2025年度可实现营业收入11.5亿元至12亿元,同比增幅45.82%至52.16%,扣除非经常性损益前后归属于母公司股东的净利润同比增幅分别为3.21%至17.44%和5.98%至21.12%。主要系公司所处行业市场需求快速增长,主要客户业务发展势头良好,盈利能力稳步提升。

尽管业绩增速较快,但联讯仪器仍存在诸多财务结构与经营问题,且多个核心问题受到上交所方面问询。

具体来看,联讯仪器存货规模快速增长引发市场关注。招股书显示,2022年至2025年9月末,公司存货账面余额从7072.57万元飙升至4.53亿元。占流动资产的比例由14.24%增至36.16%。2025年9月末,存货跌价准备计提2022.49万元,高于行业均值。该公司表示,存货主要由原材料和发出商品构成,存货整体规模随着经营规模增长同步增长。

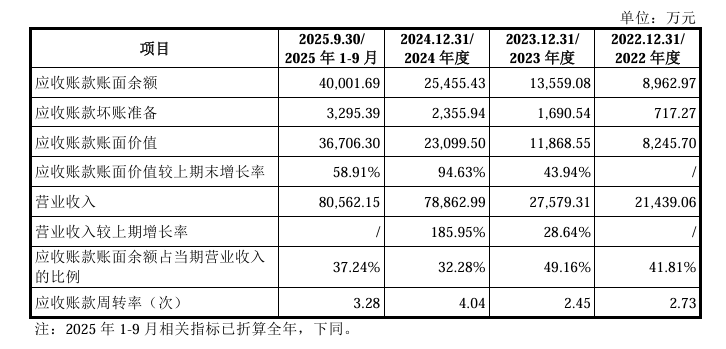

此外,联讯仪器应收账款问题较为突出。上述同期,其应收账款的账面余额分别为8962.97万元、1.36亿元、2.55亿元和4亿元,占当期营业收入的比例分别为41.81%、49.16%、32.28%和37.24%。2022年至2025年前三季度,公司逾期应收账款金额由2743.99万元增至1.15亿元。坏账准备同步扩大,同期应收账款坏账准备金额由717.27万元增至3295.39万元。上交所要求该公司说明逾期应收账款的账龄情况、相关坏账准备计提的充分性。

对此,联讯仪器在第二轮问询中表示,公司逾期应收账款的账龄主要集中在2年以内,部分客户如上海诚佃电子科技有限公司的应收账款已全额计提坏账准备,康通科技(武汉)有限公司等客户的逾期款项截至回复出具日仍未回款。除此之外,公司报告期各期末逾期应收账款对应的主要客户的期后回款情况整体较为良好。

客户集中度偏高是联讯仪器另一风险点。报告期内,该公司前五大客户收入占比均超35%,2023年高达52.81%。其中,对集团一的销售收入从2022年的2.20%提升至2025年前三季度的16.92%。

值得注意的是,联讯仪器核心芯片的开发设计依赖第三方外包,硬件板卡等零部件大量采购外部供应商。招股书显示,公司专用芯片由思诺威、博芯电子等外部机构完成流片,自身仅参与规格定义和算法开发。上交所在二轮问询中要求公司说明芯片委外研发、零部件外购、外协合作及相关技术泄密风险等,进一步说明公司是否掌握关键核心技术。

该公司在二轮问询回复中表示,公司掌握关键核心技术,产品性能主要依靠公司自主开发的产品方案架构设计以及公司掌握的自主知识产权芯片、自研硬件板卡等实现。考虑到一方面专用芯片性能要求高,开发难度大,完全依靠公司自行搭建与培养芯片团队影响仪器设备整体系统的研发进度;另一方面公司尚处于快速发展阶段,全部投入到芯片团队搭建上会挤压公司在其他核心技术、产品及产品线上的资源投入。

此外,联讯仪器还面临着专利侵权纠纷。据招股说明书披露,公司与美国Aehr公司存在两起专利权诉讼,涉及晶圆级老化系统等核心产品。尽管苏州市中级人民法院一审判决驳回Aehr全部诉讼请求,但案件仍处于上诉期,最终结果存在不确定性。

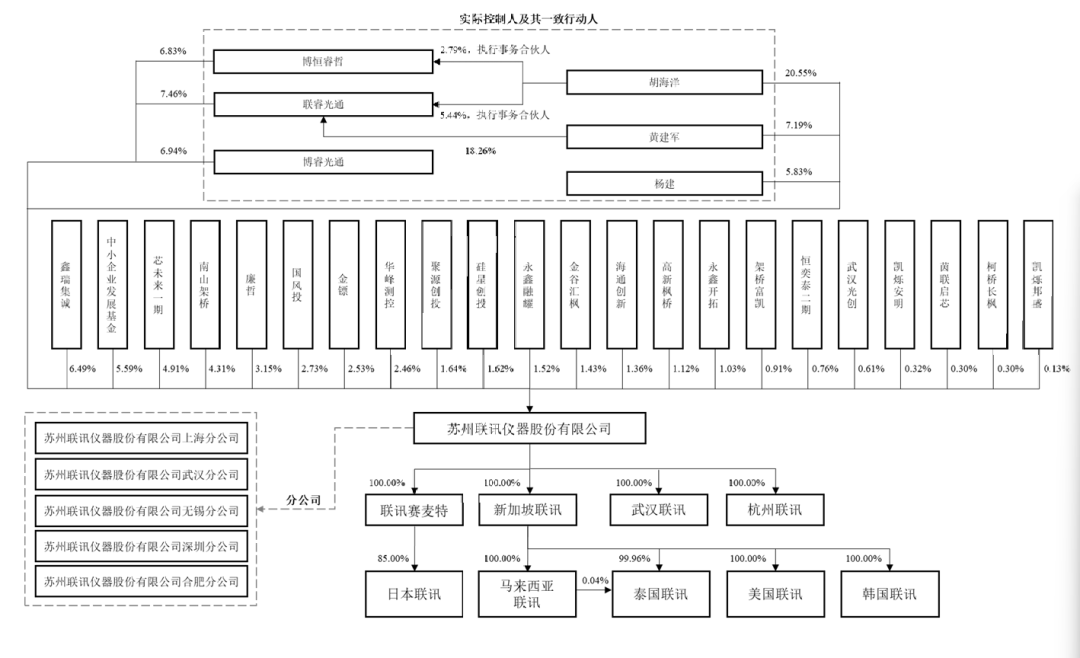

股权结构方面,招股书显示,胡海洋直接持有联讯仪器20.55%的股份,并通过其担任执行事务合伙人的员工持股平台联睿光通、博恒睿哲分别间接控制该公司公司7.46%、6.83%的股份,合计控制公司34.83%的股份,为联讯仪器控股股东。

据介绍,胡海洋1973年出生,博士研究生学历,毕业于中国科学院上海精密光学机械研究所光学工程专业;曾在安捷伦科技软件有限公司、上海乘讯信息科技有限公司任职;2017年6月至2022年10月历任联讯有限执行董事、董事长;2022年10月至今任公司董事长。现兼任联讯赛麦特执行董事、武汉联讯执行董事、杭州联讯执行董事、思诺威董事。

此外,联讯仪器股东列表还包括中小企业发展基金、芯未来一期、国风投、华峰测控、聚源创投、硅星创投,持股比例分别为5.59%、4.91%、2.73%、2.46%、1.64%、1.62%。

融资历程方面,工商信息显示,联讯仪器共经历7轮融资,其中,该公司于2022年完成的B+轮与2023年完成的C轮融资的融资金额均超亿元,截至目前,该公司投资方已涵盖国风投、国科资本、苏高新金控、海通创新这类国有资本,以及华峰测控、永鑫方舟、架桥资本等头部产业资本。